En plus de votre inscription gratuite, recevez également :

Le plan d’investissement adaptable qui a permis à nos clients de réaliser en moyenne +120% de plus-values en 2023.

(d’une valeur de 250€)Le trading sur marge définition

EDIT : Cet article évoquant certains services de FTX a été rédigé avant l’effondrement de la plateforme :

Restez informé de l’évolution de l’affaire FTX et suivez nos articles actu :

www.stradoji.com/actualites/dernieres-new

Le trading sur marge est un outil permettant d’optimiser les prises de positions et investissements. Certains courtiers et exchanges permettent d’ouvrir un compte sur marge. Cependant, il nécessite un apprentissage pour l’utiliser à bon escient et minimiser les risques qui l’accompagnent.

Sommaire :

- Compte au comptant vs compte marge

- Comment utiliser le trading sur marge ?

- Le trading sur marge crypto

- Les risques du trading sur marge

Compte au comptant vs compte marge

Un compte au comptant est la forme la plus simple d’utiliser un compte de trading. Le trader ouvre un compte chez un courtier et y dépose des fonds.

Il obtient ainsi la possibilité d’acheter des titres à hauteur du capital dont il dispose sur son compte. C’est le paiement au comptant. Une fois qu’il n’y a plus de fonds disponibles, impossible de reprendre des positions à moins d’en solder d’autres entre temps.

Avec un compte sur marge, c’est différent : même si il n’y a pas assez d’argent sur le compte pour payer au comptant, il est possible d’emprunter de l’argent et des crypto-monnaies afin de pouvoir acheter plus de titres que le capital initial ne le permettrait.

Aujourd’hui la très grande majorité des coutiers proposent le trading sur marge. Les plus agressifs restent les courtiers forex et les exchanges cryptos. Auparavant, certains pouvaient offrir des leviers x100 voire x300. En d’autres termes, le trader pouvait miser jusqu’à 300 fois le capital qu’il détenait chez le courtier.

Toutefois, devant les risques importants de perte de capital, les législations ont décidé d’imposer des limites. Aujourd’hui, ces leviers ont drastiquement diminué et dépendent des catégories d’actifs. Par exemple, la plateforme crypto FTX propose des effets de levier de x20 maximum.

Les comptes les moins bien pourvus en terme de marge sont bien souvent les compte titres auprès des courtiers actions. Ceux-ci permettent tout de même de profiter d’un effet de levier jusqu’à x5. En effet, grâce au SRD (Service de Règlement Différé) certains titres peuvent profiter d’une marge plus importante.

Concrètement, si un trader possède 10 000€ sur son compte de trading et veut acheter une action à hauteur de 20 000€, le courtier va lui prêter 10 000€ et lui octroyer ainsi un levier de 2.

Si l’action s’apprécie de 10%, le trader aura 20 000€x10% = 22 000€ – 10 000€ qu’il doit toujours au courtier = 12 000€. Il a donc réaliser un bénéfice net de 20% (12 000€/10 000€) sur son portefeuille alors que l’action n’est montée que de 10%.

Mais l’inverse est aussi vrai : si le titre décroche de 10% alors le trader se retrouve avec 20 000€x(-10%) = 18 000€. En comptant les 10 000€ dus au courtier, il ne reste que 8000€ au trader. Il a ainsi perdu 20% de son capital.

Comment fonctionne le trading sur marge ?

Obtenir un effet de levier permet de s’exposer davantage au marché. Toutefois, l’effet de levier offert par le courtier est un moyen d’assurer la gestion du money management.

Beaucoup de débutants commencent par se demander quel levier ils pourront utiliser avant d’être entrés en position. Or, la manière de procéder est différente. L’effet de levier n’est qu’une conséquence d’un money management précis et non le point de départ d’une prise de position.

La première des choses est de définir son niveau d’entrée et son niveau de stop sur le trade. Ensuite il faut déterminer le risque que l’on est prêt à encaisser si celui-ci va chercher son stop loss. En règle générale, il est conseillé de ne pas risquer plus de 0,5% à 2% par trade.

Ensuite, il suffit de faire le calcul suivant :

Risque souhaité / écart de prix entre l’entrée et le stop = nombre de titres à prendre.

Par exemple, un trader souhaite se positionner avec une entrée à une valeur de 10€ et un stop à 9.95€. Le risque est déterminé à 1% et le capital s’élève à 10 000€.

La première étape est de calculer le nombre de titres à prendre soit : 100 (1% de 10 000€) / 0.05€ (10 – 9.95) = 2000 titres. Afin de respecter le money management, la position doit contenir 2000 titres.

Le titre étant à 10€, la position requiert un investissement de 20 000 € (10 € x 2000 titres). Ne disposant que 10 000 € de capital, il manque 10 000 € pour investir, soit deux fois le capital de départ. Un levier 2 par rapport au capital va être nécessaire pour ouvrir le trade.

Le marge offerte par le courtier ne doit donc pas être utilisée pour tenter de « faire un coup » mais juste pour ajuster correctement son money management. L’effet de levier n’est pas un choix délibéré mais plutôt une conséquence du placement du stop par rapport à son niveau d’entrée et de risque.

Le trading sur marge crypto

Comme pour les actifs « classiques », les plateformes spécialisées crypto proposent des outils de trading sur marge. Elles offrent la possibilité aux traders d’emprunter des fiats ou des crypto-monnaies afin d’ouvrir des positions plus importantes que leur capital ne peut leur permettre.

Toutefois, le financement de cette marge repose sur un système différent de celui utilisé par les courtiers. En effet, les courtiers historiques d’actions ou forex par exemple, sont la plupart du temps les prêteurs. Ils prennent donc un risque, bien que limité, envers leurs clients traders ou emprunteurs.

Les exchanges proposent des solutions différentes afin de limiter leur risque et ne pas engager leur propre trésorerie. Ces solutions diffèrent selon les plateformes et les actifs tradés.

A titre d’exemple, FTX fonctionne sur 3 modes de financements suivant qu’il s’agisse du spot margin, des futures à expiration ou des futures perpétuels.

En ce qui concerne le spot margin, la plateforme a mis en place une marketplace mettant en relation ses utilisateurs fournisseurs de liquidité (les prêteurs) et les emprunteurs ayant besoin de marge pour amplifier leurs positions.

Les premiers mettent à disposition leurs fiats ou leurs cryptos et reçoivent des intérêts en retour. Les seconds utilisent les liquidités des prêteurs pour engager des positions avec un effet levier. Ils doivent s’acquitter d’un pourcentage d’intérêts chaque heure de détention du prêt.

A contrario, sur les futures perpétuels, FTX et Binance se basent sur le « Funding Rate » ou « taux de financement » dynamique recalculé toutes les heures. Il repose sur un équilibre entre les acheteurs (longs) et les vendeurs (shorts).

Lorsque le taux de financement est positif, les traders qui sont longs payent ceux qui sont shorts. En revanche, lorsque les taux de financement sont négatifs, cela signifient que les positions vendeuses payent les positions acheteuses.

La présence plus importante d’acheteurs ou de vendeurs influe directement sur le taux de financement qui augmente alors fortement dans le positif ou le négatif.

Ces différentes méthodes de financement apportent une liquidité supplémentaire sur les plateformes et permettent aux emprunteurs d’utiliser la marge et des effets leviers pour ajuster les tailles de leurs positions.

Les risques du trading sur marge

Le trading sur marge est très pratique pour ajuster ses tailles de position et assurer un bon money management. Toutefois, mal utilisé, il comporte des risques notamment pour les débutants ne comprenant pas le système de l’effet de levier.

En premier lieu, l’appât de gain plus importants peut tenter les traders d’utiliser un levier démentiel. C’est toutefois le meilleur moyen pour détruire son compte en un minimum de temps. Car si avec un levier à x20 les gains sont multipliés par 20, les pertes le sont également.

En utilisant des leviers élevés, il suffit donc que le prix aille légèrement contre le sens de la position et le trader perdra de très grosses sommes d’argent.

Pour donner un ordre d’idée, en ouvrant une position classique à 1% de risque il est rare d’utiliser plus qu’un levier de 5, voire 10 dans les cas extrêmes.

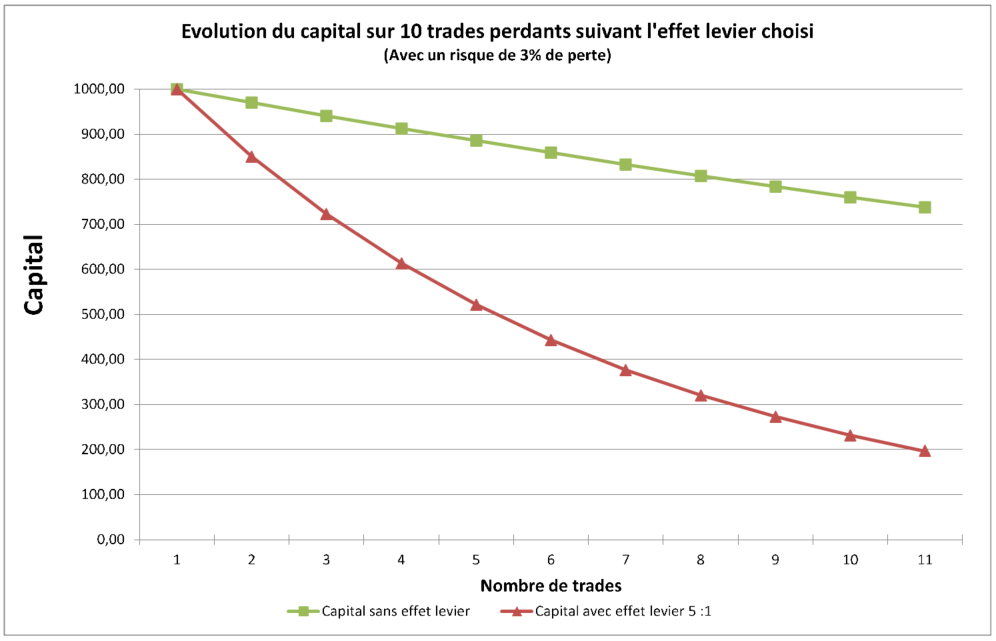

En outre, l’effet de levier mal géré et sans stratégie gagnante peut précipiter rapidement le capital vers sa fin. Voici une simulation de 10 trades consécutifs perdants avec et sans effet de levier.

Le capital de départ est plus durement touché avec un effet de levier que sans.

Il est donc indispensable de définir une stratégie fiable et d’établir un money management clair avant d’utiliser un effet levier.

L’autre piège de ce type de compte c’est se retrouver assez vite en appel de marge sans l’avoir anticipé. L’appel de marge intervient quand le courtier estime que la valeur du portefeuille s’est trop effondrée pour maintenir le crédit offert au trader.

Dès lors, le trader a 3 solutions :

- Injecter de nouveaux fonds pour augmenter sa marge

- Transférer des titres d’un autre portefeuille pour augmenter la valorisation du portefeuille en appel de marge

- Solder tout ou partie de ses positions en cours pour rembourser le courtier.

Si aucune de ces décisions n’est prise alors c’est le courtier lui-même qui liquidera tout ou partie des positions en cours.

Le trading sur marge est un outil intéressant et même indispensable pour tout bon trader. Néanmoins, il faut savoir en appréhender les risques pour bien l’utiliser.