En plus de votre inscription gratuite, recevez également :

Le plan d’investissement adaptable qui a permis à nos clients de réaliser en moyenne +120% de plus-values en 2023.

(d’une valeur de 250€)Vente de la Bourse de Milan : quelles conséquences pour les investisseurs ?

Alors que chaque pays faisait valoir sa propre place financière, les années 2000 ont vu fleurir les opérations de fusion des opérateurs boursiers cotés.

Les opportunités sont de plus en plus rares, et la concurrence fait rage en raison de la montée en puissance des prétendants.

Aujourd’hui, c’est la Bourse de Milan (« Borsa Italiana ») qui attise les convoitises de trois géants : Euronext, Six et Deutsche Börse.

Stradoji vous donne les clés de compréhension de cette opération et revient sur les conséquences de cette vente pour les traders.

Concentration du secteur

Le secteur des opérateurs boursiers cotés connaît une forte vague de concentration depuis quelques années.

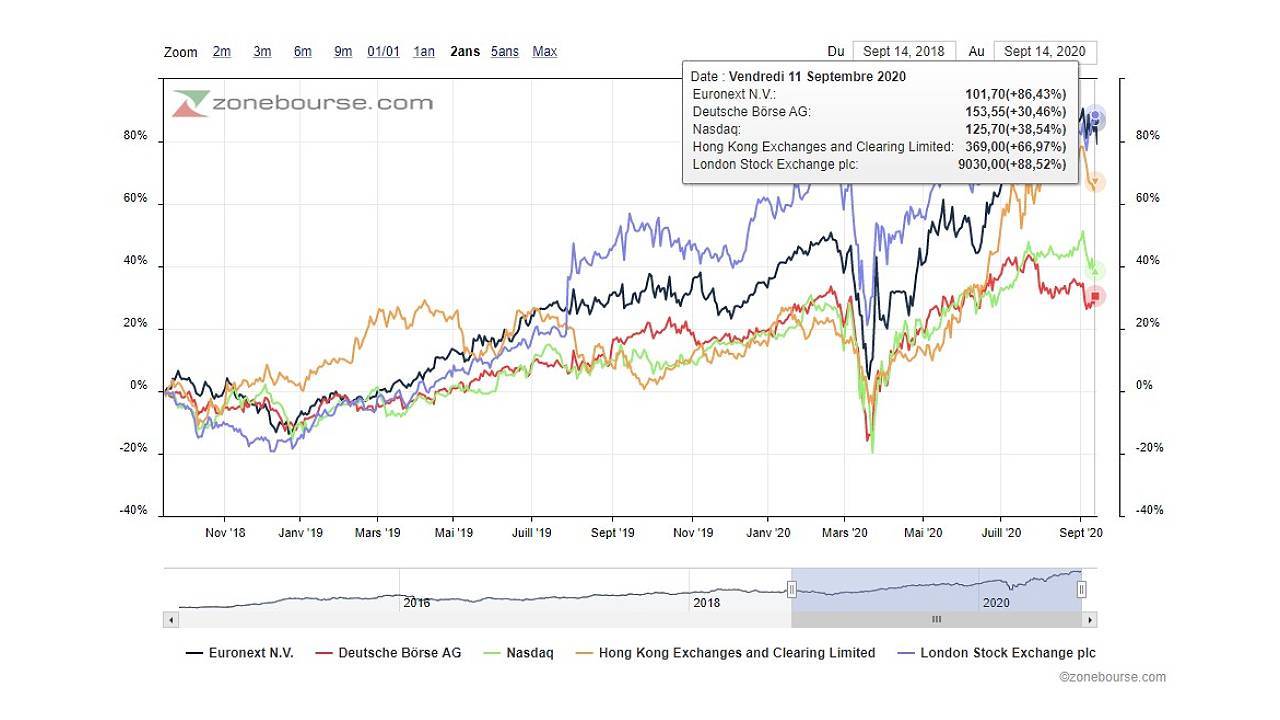

- En mai 2019, Le groupe boursier paneuropéen Euronext a gagné un bras de fer l’opposant au Nasdaq pour le rachat de la Bourse d’Oslo.

- Quant à la City (Bourse de Londres ou London Stock Exchange – LSE), elle a repoussé en octobre 2019 une offre de 36 milliards d’euros (jugée insuffisante) en provenance de celle de Hong Kong (HKEX) qui avait l’ambition de créer un leader mondial du secteur.

- La dernière grande opération remonte à novembre dernier : la Bourse de Zurich a concrétisé pour 2,84 milliards d’euros le rachat de l’opérateur boursier espagnol, afin de créer le n°3 européen du secteur.

Après la bourse de Madrid, la Bourse de Milan est à vendre !

Le LSE avait racheté la Bourse italienne en 2007, pour 1,6 milliard d’euros.

Afin de concrétiser le rachat de l’américain Refinitiv (l’un des principaux fournisseurs mondiaux de données pour les professionnels des marchés, avec plus de 40.000 sociétés clientes dans 190 pays), la Bourse de Londres préfère se désengager de sa filiale transalpine pour obtenir le feu vert des régulateurs, notamment de l’Union européenne.

Concurrence affichée des opérateurs boursiers

Alors que des opérateurs pourraient encore faire une offre (le Nasdaq ne s’est pas encore manifesté), la Bourse de Milan suscite de l’intérêt.

- Euronext a confirmé être en pourparlers avec la LSE.

- L’opérateur Deutsche Börse (Bourse de Francfort) a montré son intérêt pour la Bourse italienne et a fait une offre.

- Et l’opérateur boursier suisse SIX (Swiss Stock Exchange Six – Bourse de Zurich) aurait formulé la meilleure offre de rachat des actifs de la Bourse de Milan, valorisés entre 3,5 et 4 milliards d’euros.

Fusion des bourses : quelles conséquences pour les investisseurs ?

Les grandes places boursières, qui proposent aux investisseurs des plates-formes d’échanges de produits financiers, subissent de plus en plus de concurrence

. Elles doivent convaincre les investisseurs d’utiliser leurs services, alors que de nouveaux acteurs sont plus concurrentiels.

Afin de résister, elles se sont lancées dans un véritable mouvement de concentration, souvent au dépend d’une consolidation nationale, qui apporte une large diversification autour de la fourniture de données et de services aux acteurs financiers.

A titre d’exemple, Euronext, qui a présenté son offre de rachat en partenariat avec la Caisse des dépôts et la banque italienne Intensa Sanpaolo, souhaite créer « un acteur majeur sur les marchés de capitaux européens ».

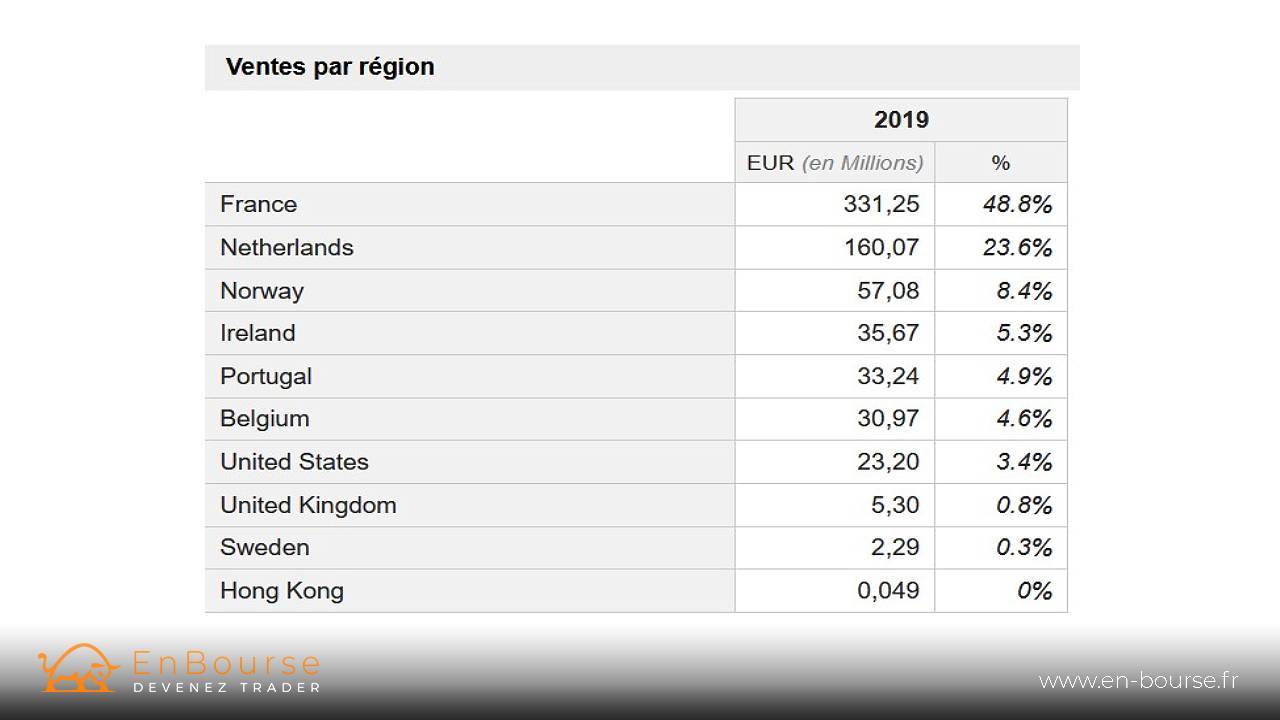

En effet, Euronext est la principale place boursière de la zone euro.

D’envergure paneuropéenne, elle exploite les marchés réglementés en Belgique, en France, en Irlande, aux Pays Bas, en Norvège, au Portugal et au Royaume-Uni.

Euronext opère également des activités non réglementées dans de nombreux pays à travers le monde.

Stratégiquement et financièrement, une telle opération de rachat serait intéressante pour l’opérateur, au profit de ses clients.

Euronext augmenterait ainsi considérablement ses opérations de compensation et de règlement, et diversifierait davantage son activité de négociation en faisant son entrée sur les produits des taux.

En cas de concrétisation du rachat, l’Italie deviendrait alors « le plus grand contributeur » au chiffre d’affaires d’Euronext, qui chapeaute à ce jour outre Paris, les Bourses de Bruxelles, Amsterdam, Lisbonne, Dublin et Oslo.

La France représente à l’heure actuelle près de 50% du chiffre actuel d’Euronext

Pour conclure

Alors que les Bourses sont un facteur essentiel du financement par action des entreprises, l’importance stratégique de disposer d’opérateurs d’envergure est considérable.

Le projet de rachat de la banque de Milan répond ainsi à l’ambition de poursuivre la construction de l’union de marchés de capitaux en Europe tout en soutenant les économies locales.