En plus de votre inscription gratuite, recevez également :

Le plan d’investissement adaptable qui a permis à nos clients de réaliser en moyenne +120% de plus-values en 2023.

(d’une valeur de 250€)Fiscalité des crypto-monnaies en 2022 : le guide complet

Les crypto-monnaies sont soumises à l’impôt sur le revenu en France. La Direction générale des finances publiques a défini des lignes directrices sur la façon dont l’achat, le trading et le minage de crypto-monnaies sont imposés.

Dans cet article, nous examinons de plus près le fonctionnement des règles fiscales relatives aux crypto-monnaies afin d’aider les traders à mieux les comprendre et éviter les erreurs. Nous expliquons également comment calculer votre taxe sur les crypto-monnaies, les formulaires dont vous avez besoin et des pistes pour optimiser votre impôt.

Quelle fiscalité pour les crypto-monnaies en 2022 ?

En France, les crypto-monnaies sont considérées comme des biens mobiliers par la Direction générale des finances publiques, ou DGFiP. Les plus-values de cession de biens mobiliers (ex : titres, obligations) sont imposées comme des revenus ordinaires.

Vous ne paierez pas d’impôt lorsque vous achetez des crypto-monnaies, lorsque vous échangez des crypto-monnaies contre des crypto-monnaies, lorsque vous détenez des crypto-monnaies ou lorsque vous déplacez vos crypto-monnaies d’un portefeuille à un autre.

Vous ne payez des impôts que sur les cryptomonnaies que vous convertissez en monnaie classique (Euros, dollars) et seulement lorsque l’opération entraîne une plus-value (prix de vente supérieur au prix d’achat). Les activités de prêts avec intérêts (DeFi) et de minage sont également soumises à l’impôt.

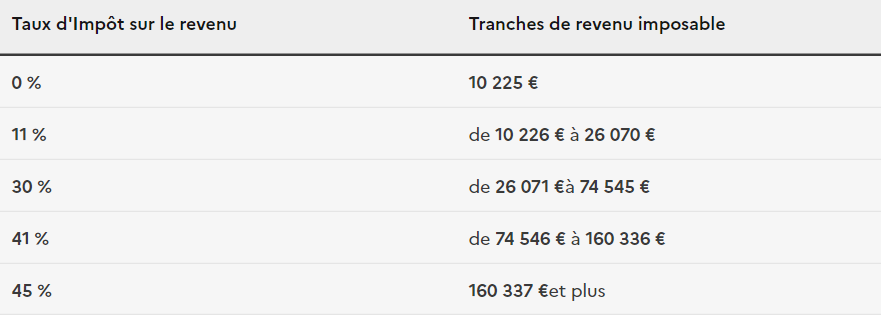

Les traders particuliers « occasionnels » doivent, au choix, payer un type de « Flat Tax » appelé PFU (Prélèvement Forfaitaire Unique) sur le montant des gains ou plus-values réalisés, ou alors déclarer leurs gains en crypto-monnaies au barème de l’impôt sur le revenu. Le choix doit se faire en fonction du régime le plus intéressant pour vous.

Le PFU, qui s’applique aussi aux placements financiers traditionnels (plus-values et dividendes), est un taux forfaitaire de 30% (12,8% d’impôts + 17,2% de prélèvements sociaux) car il ne tient pas compte de votre tranche d’imposition et de votre revenu fiscal de référence.

Si vos revenus classiques et le montant de vos plus-values vous permettent de rester en-dessous du seuil minimal d’imposition, vous ne paierez alors que les prélèvements sociaux (17,2%) sur vos plus-values en crypto-monnaies en les déclarant en tant que revenus (au barème classique de l’IR).

Le barème de l’IR peut en effet se révéler plus intéressant si vous entrez dans sa première tranche. A l’inverse, si vous êtes dans les tranches les plus élevées, le PFU vous sera plus favorable. Il s’agit d’un calcul à réaliser, à l’aide des différents simulateurs, afin de savoir quel régime est le plus pertinent.

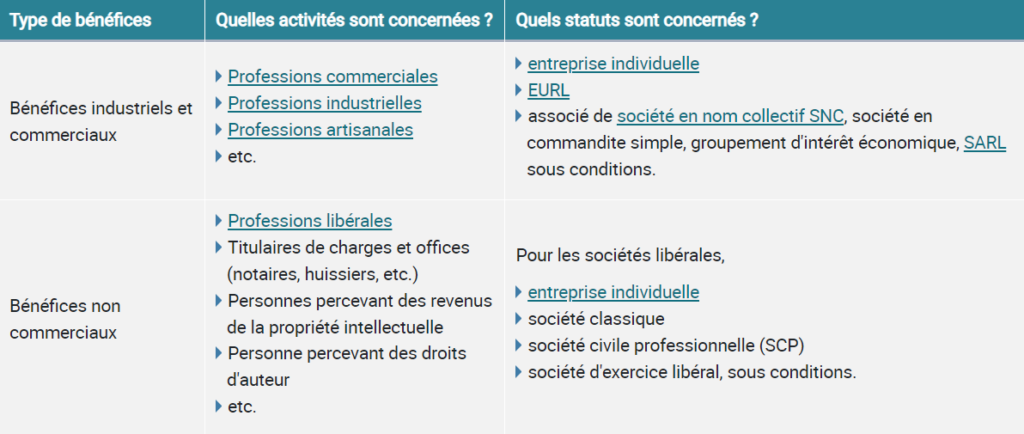

Les traders professionnels devront payer des impôts d’une autre nature (BIC ou BNC) en fonction du type d’opérations réalisées. Les critères qui font que vous passez du trader occasionnel au trader professionnel (BIC) restent relativement flous dans les textes.

Le caractère habituel est souvent le plus important (fréquence des opérations, montants, principale source de revenu). Cette distinction est primordiale, vous pouvez donc demander l’avis d’un spécialiste (fiscaliste ou expert-comptable) si votre fréquence de trading est importante, et ce afin d’éviter tout problème déclaratif (redressement fiscal).

Les moins-values cryptographiques peuvent être imputées sur les gains réalisés au cours du même exercice. Elles ne peuvent pas être reportées. En outre, la France ne taxe pas les transactions de crypto à crypto.

Comment le minage de crypto-monnaies est-il fiscalisé ?

En France, le crypto mining relève du régime des bénéfices non commerciaux (BNC), dans le cadre de l’article 92 du code général des impôts. Votre impôt dépendra donc de votre résultat (CA).

Les crypto-mineurs qui réalisent un chiffre d’affaires inférieur à 72 600 € peuvent bénéficier des avantages fiscaux du régime micro BNC (micro-entreprise avec abattement). Ils peuvent toujours opter pour le régime réel (notamment lorsque les frais liés à l’activité dépasse l’abattement ou lorsque le plafond est dépassé).

Le minage fait en effet partie des activités lucratives dont la classification fiscale des revenus a donné lieu à des solutions administratives ou jurisprudentielles, présentées au BOI-BNC-CHAMP-10-10-20-40 du Bofip – Impôts.

Son paragraphe 1080, consacré aux actifs numériques, précise ainsi pour les activités de minage :

« Le résultat imposable tiré de cette activité est déterminé conformément aux règles de droit commun applicables aux bénéfices non commerciaux, étant précisé que la valeur d’acquisition retenue pour le calcul du résultat imposable est nulle lorsque les bitcoins ont été attribués gratuitement. »

Quelle fiscalité pour les prêts et emprunts en crypto-monnaies (DeFi) :

Dans le monde la finance décentralisée (DeFi), les prêts et emprunts sont courants : on parle de blocage d’un actif numérique en garantie dans le but de pouvoir en emprunter d’autres pendant une période donnée. Le versement d’intérêts est possible en contrepartie.

Les protocoles de finance décentralisée (DeFi) proposent de nombreux types de placements : stacking (immobiliser une crypto-monnaie pour sécuriser le réseau en l’échange d’un intérêt), farming et fournisseur de liquidité (prêt), swaps…

Ces placements peuvent rapporter des intérêts et des plus-values. Le simple fait d’emprunter des crypto-monnaies en déposant d’autres crypto-monnaies en tant que collatéral ne donne lieu à une imposition que si le collatéral est liquidé.

Dans ce cas, l’imposition sur les plus-values détaillée plus haut, en fonction de votre situation, s’applique. Quant aux intérêts que vous pouvez recevoir de vos placements stacking, prêts et DeFi en général, ils seront imposés sur la base du régime des dividendes (flat tax ou barème de l’IR en fonction de votre choix) sauf si vous êtes en société.

Comment déclarer ses gains en crypto-monnaies ?

L’année fiscale française s’étend du 1er janvier au 31 décembre. La déclaration en ligne est possible à partir du 7 avril 2022. Les dates limites de déclaration sont fixées en fonction de votre département :

- 24 mai 2022 : départements 1 à 19 et non-résidents ;

- 31 mai 2022 : départements 20 à 54 ;

- 8 juin 2022 : départements 55 à 976.

La DGFiP veut connaître les gains réalisés par les ventes de crypto-monnaies (converties en monnaies fiduciaires), les revenus de crypto-monnaies (stacking, farming, placements DeFi) et le minage.

Vous devrez les déclarer dans votre déclaration de revenus annuelle – impôt sur le revenu (IR) – de la même manière que vous devez déclarer vos revenus habituels, vos gains nets et vos pertes nettes.

Une fois que vous, ou votre comptable, avez calculé votre impôt sur les crypto-monnaies, le moyen le plus simple de déclarer vos impôts est en ligne via votre compte sur le site impots.gouv.fr.

En effet, la déclaration de revenus en ligne est désormais obligatoire pour tous. Seules les personnes qui sont techniquement incapables de remplir un formulaire en ligne peuvent continuer à soumettre un formulaire papier.

En France, pour déclarer votre impôt sur les crypto-monnaies, vous pourriez avoir besoin de 3 formulaires annexes à joindre à votre déclaration de revenus individuelle (2042).

En fonction de vos opérations réalisées, vous devrez joindre au formulaire 2042 :

- Le formulaire 2086 pour déclarer les plus-values,

- Le formulaire 2042 C pour déclarer les revenus miniers,

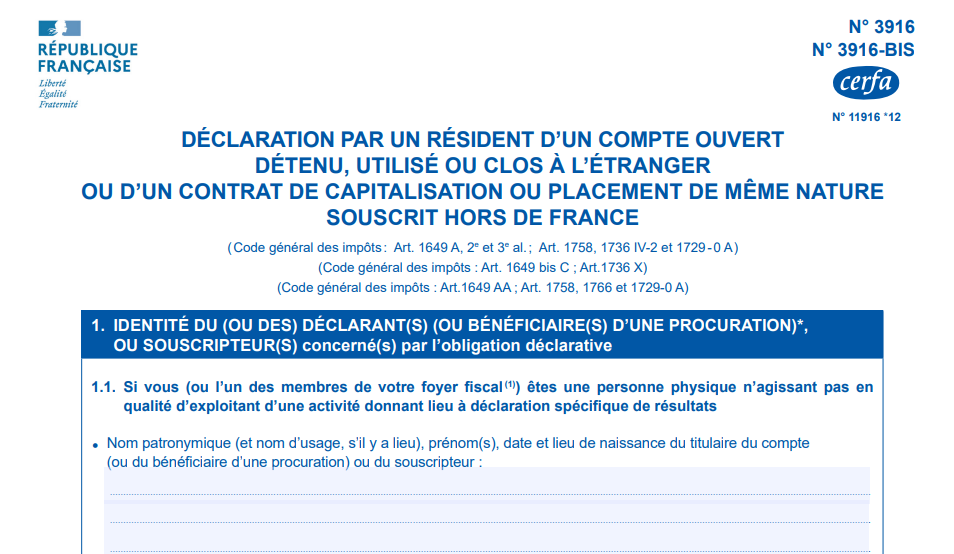

- Le formulaire 3916-bis pour déclarer les comptes de crypto-monnaies ouverts hors de France.

Les montants détaillés dans ces annexes sont ensuite à reporter sur la case correspondante de la 2042 classique (le résultat final uniquement).

Il existe des aides sur le site que vous pouvez consulter lors de la déclaration et qui vous guideront pas à pas. Les calculs peuvent se révéler fastidieux (surtout lorsque le nombre d’opérations est important) car il vous faudra retrouver vos historiques (date et prix d’achat/vente avec les cours correspondant) et calculer vos plus ou moins-values.

Il est important de savoir qu’en cas de contrôle, il est prévu une amende de 1 500€ par compte à l’étranger non déclaré (10 000€ par compte non-déclaré s’il est ouvert dans un pays n’ayant pas signé de convention avec la France). La majorité des exchanges de crypto-monnaies étant établis à l’étranger, ces comptes doivent être déclarés.

En outre, vous pourriez subir un redressement fiscal correspondant au montant de l’impôt que vous auriez dû acquitter, assorti de pénalités (sur les 3 dernières années).

Si l’administration fiscale ne peut pas, avec votre aide, retracer avec fiabilité toutes vos opérations, vous êtes susceptible de devoir payer un montant correspondant à 80% du solde de vos comptes et ce même si vous avez perdu de l’argent.

La plupart des administrations fiscales dans le monde exigent des résidents qu’ils conservent des registres détaillés des transactions en crypto-monnaies pendant 5 ans. La France ne fait pas exception. Il est conseillé de conserver les registres suivants :

- Les dates de vos transactions en crypto-monnaies,

- Les valeurs de chaque crypto-monnaie en euros au moment de la transaction (qui peut être obtenue auprès d’une bourse en ligne réputée),

- L’objet de la transaction et l’identité de l’autre partie (même s’il s’agit simplement de son adresse de crypto-monnaie).

Pour vous aider dans cette démarche, il existe certaines applications qui pourront vous aider dans vos calculs et dans la tenue de vos registres (dans ce cas, il ne vous restera plus qu’à recopier votre registre sur les déclarations annexes).

Ces applications peuvent récupérer directement votre historique de transaction en fournissant votre clé API (clé fournie par chaque exchanges donnant l’accès à une applications tierce allant de la consultation à la possibilité de trader en votre nom). Vous pouvez aussi exporter votre historique en Excel et le rentrer dans l’application.

Celle-ci réalisera alors tous les calculs et les détails vous faisant ainsi gagner un temps précieux (avec une limitation du risque d’erreurs).

Bonjour

Je le permets de poser 2 questions. La 1ere est de savoir comment faire savoir son choix entre la flat tax ou barème de l’IR dans sa déclaration ?

La 2nde est de savoir si l’achat d’un hub dématérialisé (donc que je ne possède pas physiquement) est sujet à l’impôt ?

Merci par avance

Bonjour Greg, je te propose de poser la question dans la salle de marché. Quelqu’un pourra peut-être t’apporter une aide plus précise sur ce sujet.