En plus de votre inscription gratuite, recevez également :

Le plan d’investissement adaptable qui a permis à nos clients de réaliser en moyenne +120% de plus-values en 2023.

(d’une valeur de 250€)Pondérer des actifs

Pondérer signifie « exprimer au travers d’une valeur chiffrée » (généralement un pourcentage) le poids des différentes entreprises ou des actifs, au sein d’un indice national ou d’un portefeuille d’actions. C’est une notion que tout investisseur se doit de connaître et d’utiliser pour établir son portefeuille boursier et même plus largement : son patrimoine.

Une surpondération ou une surpondération peuvent être, l’une comme l’autre, très dommageables pour un portefeuille. Il est important de bien appréhender cette notion afin de se constituer un patrimoine solide.

Sommaire :

- La pondération en bourse : définition

- Que veut dire surpondérer en bourse ?

- Comment pondérer des actifs boursiers ?

La pondération en bourse : définition

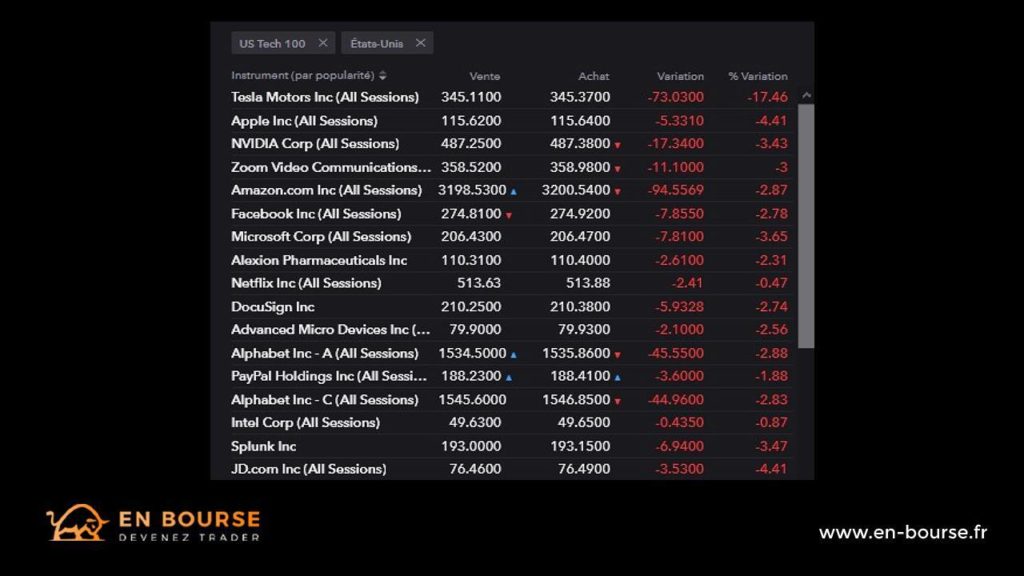

Pondérer ses actifs signifie simplement allouer un certain pourcentage de son portefeuille à un actif donné. De même, le poids des différentes actions d’un indice boursier est représenté par ce qu’on appelle sa pondération. Par exemple, actuellement en 2022 le géant du luxe LVMH représente près de 15% du CAC 40 à lui seul.

Il faut savoir que sur un indice boursier il existe différentes méthodes de calcul de la pondération de chaque action qui le compose.

Un indice peut choisir entre 3 coefficients de pondération :

- les coefficients équipondérés

- les coefficients pondérés par capitalisation

- les coefficients pondérés par capitalisation flottante

Dans le premier cas c’est assez simple : chaque actif représente le même pourcentage de l’indice. Dans le cas d’un indice totalisant 100 actions, chacune d’entre elles représentera 1% de la valeur de l’indice.

Les coefficients pondérés par capitalisation prennent en compte la capitalisation boursière de l’action en question . Ainsi, un titre comme L’Oreal qui pèse plus de 200 milliards d’€ n’a pas le même poids qu’Atos, pourtant dans le même indice CAC40, mais qui ne vaut « que » 3,5 milliards d’€.

Enfin, les coefficients pondérés par capitalisation flottante ne prennent en compte que le flottant d’une action, c’est-à-dire la valeur de capital réellement disponible à l’échange en bourse. C’est un coefficient plus difficile à calculer car le flottant peut être difficile à établir et il fluctue indépendamment de la fluctuation du cours de bourse lui-même.

Si connaître la pondération des indices boursiers est importante, bien maîtriser celle des actifs au sein de son propre portefeuille l’est encore plus. Car c’est bien elle qui va déterminer la performance de celui-ci à terme.

Que veut dire surpondérer en bourse ?

Le terme « surpondérer » signifie tout simplement que le poids de l’actif en question est plus important que celui des autres au sein du portefeuille.

Par exemple, si un portefeuille possède 100 000€ répartis sur 10 titres différents et que l’un d’entre eux accapare 15 000€, alors ce titre est surpondéré.

Au lieu d’avoir 10 valeurs boursières qui représentent chacune 10% du portefeuille total, l’investisseur se retrouve ainsi avec une ligne qui pèse 15% de son portefeuille.

A l’inverse, un titre qui ne pèserait ici que 5000€ dans ce portefeuille serait « sous pondéré » : le poids de celui-ci serait moindre par rapport aux autres actifs.

De manière générale quand on débute en bourse dans la construction d’un portefeuille il est recommandé d’équilibrer du mieux que possible ses différents actifs et de ne pas avoir trop d’actifs sous pondérés ou surpondérés.

Evidemment avec le temps et l’expérience, l’investisseur aguerri pourra utiliser son expertise pour pondérer de manière plus précise et efficace ses différents actifs.

D’ailleurs, pour guider les investisseurs des agences spécialisées dans les analyses boursières procèdent à des « recommandations ». Ce sont des conseils d’achats ou de ventes concernant des actifs spécifiques.

Lorsqu’elles estiment que le cours d’un indice ou d’une action laisse prévoir une évolution à la hausse, elles demandent aux investisseurs de « surpondérer », c’est-à-dire d’ajouter plus de poids à l’actif concerné au sein de leur portefeuille en achetant des titres supplémentaires.

Si au contraire les prévisions sont à la baisse, ou n’atteignent pas les performances espérées, les sociétés d’analyses préconisent une « sous-pondération ». C’est un conseil de vente invitant les propriétaires de titres à diminuer le poids de certains actifs dans leur portefeuille.

Ce sont évidemment des conseils à analyser de manière objective et il faut toujours prendre la décision en ayant soi-même pris le soin d’étudier la situation.

Comment pondérer des actifs boursiers ?

Il est évident qu’on ne va pas gérer de la même manière un portefeuille de 10 000€ et un autre de 1 000 000€. De la même manière la pondération va aussi dépendre de ses objectifs de placement et de son aversion au risque.

En effet, plus portefeuille est gros et plus il se doit d’être diversifié pour lisser son risque. Ainsi, plus la taille du portefeuille est importante plus celui-ci devra comporter de lignes pour réduire la pondération de chacune. A l’inverse, un « petit » portefeuille de 10 000€ par exemple ne devra pas chercher à être aussi diversifié sous peine d’y sacrifier de la performance. Il peut ne présenter que 5 à 10 lignes.

Effectivement, un petit portefeuille va y perdre en termes de frais d’opérations ne serait-ce que pour s’équilibrer. Ainsi, trop s’éparpiller ne sert à rien lorsque l’on est en phase de croissance sur son portefeuille : il faut diversifier un peu mais pas trop au début quand le but principal est de faire fructifier son épargne pour créer un capital conséquent à terme.

L’aversion au risque va également être un facteur important au moment de la pondération du portefeuille. Ainsi, un investisseur qui veut faire fructifier son capital au maximum en ayant une grosse tolérance aux drawdown (phases de baisses du capital) pourra surpondérer des actifs dits risqués (actions technologiques/cryptos).

A l’opposé, un investisseur qui cherche avant tout à protéger et entretenir son capital pourra surpondérer des actifs jugés moins risqués (or, obligations, actions « défensives »).

Malgré toutes ces recommandations, il n’y a pas de règles définies et c’est à chacun d’adapter ses pondérations en fonction de son profil.

Par exemple, Warren Buffet, qui gère des dizaines de milliards de $, concentre 70% de son portefeuille sur 4 actions seulement : Apple, Bank of America, American Express et Coca-Cola.

Toutefois, il faut rappeler que tout le monde ne possède pas le talent de Warren Buffet pour faire du stock picking et sélectionner les meilleures entreprises. Le plus simple pour un investisseur débutant reste d’utiliser des ETF qui répliquent la performance d’un panier d’actions, obligations, matières premières.

Cela offre déjà un premier niveau de diversification sans avoir à passer des heures à étudier les bilans des entreprises ou la macroéconomie.