En plus de votre inscription gratuite, recevez également :

Le plan d’investissement adaptable qui a permis à nos clients de réaliser en moyenne +120% de plus-values en 2023.

(d’une valeur de 250€)Taux de réussite en trading

Le taux de réussite en trading est généralement le premier outil de mesure d’une performance, quand on débute en bourse. S’il est intéressant, il est aussi extrêmement trompeur.

En effet il est parasité par un biais mathématique qui peut lui faire dire tout et son contraire. Voici ce que vous devez savoir absolument :

Sommaire :

- Comment se calcule le taux de réussite ?

- Le biais caché dans le calcul

- La seule métrique qui compte vraiment

Comment se calcule le taux de réussite ?

Il y a des centaines de moyens de « benchmarker » la performance d’un portefeuille. Quand on démarre, on analyse rarement la performance globale, mais simplement ce qu’on voit sous nos yeux : les derniers trades. D’où le taux de réussite.

Le calcul est simple, et c’est probablement celui qui est le plus accessible mathématiquement :

(Nombre de trades gagnants / Total des trades) x 100

Si vous avez gagné 6 trades sur les 10 derniers, votre taux de réussite est de 60%. Facile.

Concernant les trades à zéro ? Généralement soit on les incorpore avec les trades gagnants, soit on les sort du calcul.

Il faudra dans ce cas les soustraire au total, comme s’ils n’avaient jamais existé.

Sauf que cette mesure ne sert strictement à rien si on ne tient pas compte d’un autre paramètre :

Le biais caché dans le calcul

Ce biais, c’est la ratio risque/récompense (risk/reward en anglais).

En moyenne, combien gagnent les trades gagnants ?

En moyenne, combien perdent les trades perdants ?

(Moyenne gagnants / Moyenne perdants) = RR

Supérieur à 1, il sera en faveur des gagnants, et inférieur à 1, en faveur des perdants.

Exemple : les gagnants font en moyenne 3% et les perdants en moyenne -0,7%

Le RR est donc 3 / 0,7 = 4,29.

Ce qui signifie qu’un trade gagnant rapporte 4,29 fois plus qu’un trade perdant.

Concrètement, quel impact sur le taux de réussite ?

C’est simple, vous pouvez avoir un taux de réussite supérieur à 50%, si votre RR est inférieur à 1, vous perdrez de l’argent !

Voici un exemple caricatural pour que vous compreniez bien :

– Mon taux de réussite est de 90%. Génial !

– Sauf que mon RR est donc de 0,1… (un trade gagnant me fait gagner +1% et un trade perdant -10% )

Ce qui signifie que je vais avoir 9 trades a 1% et 1 trade à -10% :

(9×1) – (1×10) = -1

Je perds donc de l’argent.

Alors, à quoi se fier finalement ?

La seule métrique qui compte vraiment

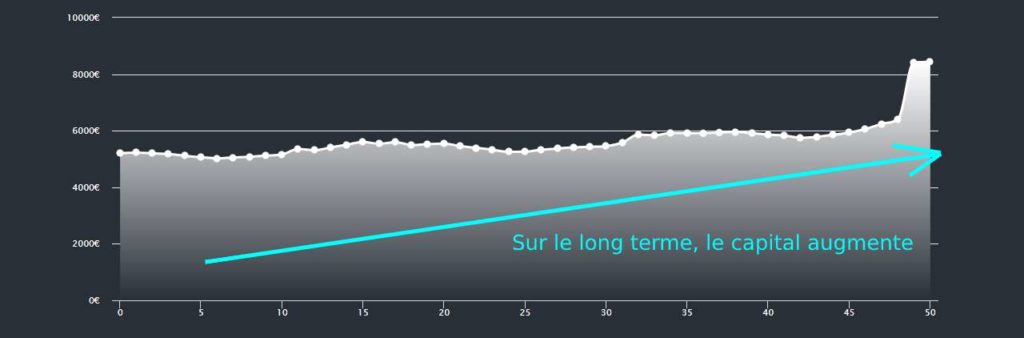

Au fond, pourquoi on trade ? Pour gagner de l’argent. Donc ce qui nous intéresse, c’est le capital et surtout son évolution.

S’il augmente au fil du temps, c’est bon, s’il diminue c’est mauvais. Pas plus compliqué.

Exemple d’augmentation du capital sur une période de temps données :

Évidemment, l’évolution d’un capital ça s’analyse en se posant les bonnes questions, exactement comme sur un graphique d’action :

– Depuis combien de temps il monte ?

– Est-ce qu’il y a des rechutes brutales ? (Drawdown)

– Est-ce qu’il y a beaucoup de volatilité ? (Soubresauts fréquents et d’amplitude dans la courbe, ou au contraire une montée très linéaire ?)

Etc.

Il y a plein de méthodes pour analyser une évolution de capital. Une des plus utilisées est le ratio de Sharpe.

( Plus d’infos ici : http://fr.wikipedia.org/wiki/Ratio_de_Sharpe )