En plus de votre inscription gratuite, recevez également :

Le plan d’investissement adaptable qui a permis à nos clients de réaliser en moyenne +120% de plus-values en 2023.

(d’une valeur de 250€)Les changements de 2018 pour la fiscalité des actions en France :

Depuis le début de l’année, pas mal de changements ont été appliqués sur la fiscalité des actions en France.

J’ai donc rassemblé quelques informations dont vous aurez sûrement besoin si vous voulez y voir un peu plus clair…

Les changements sur la fiscalité des plus-values :

Rappel :

Plus-value = vous faites un bénéfice en revendant un titre plus cher que vous ne l’avez payé lors de son achat.

Maintenant que le rappel est fait, partons du principe que vous détenez un compte-titre ordinaire (CTO).

Si vous avez une assurance vie ou un PEA, c’est encore différent et ce n’est pas le sujet de cet article.

Changement nº 1 : l’augmentation de la CSG qui est passée de 15,5% à 17,2%.

Changement nº2 : la mise en place du prélèvement forfaitaire unique (PFU), aussi appelé la Flat Tax, qui s’élève à 30%.

Cette taxe se compose donc des 17,2% de la CSG + 12,8% de prélèvement forfaitaire.

Ici, vous ne pourrez pas profiter d’un abattement pour la durée de détention de vos actions.

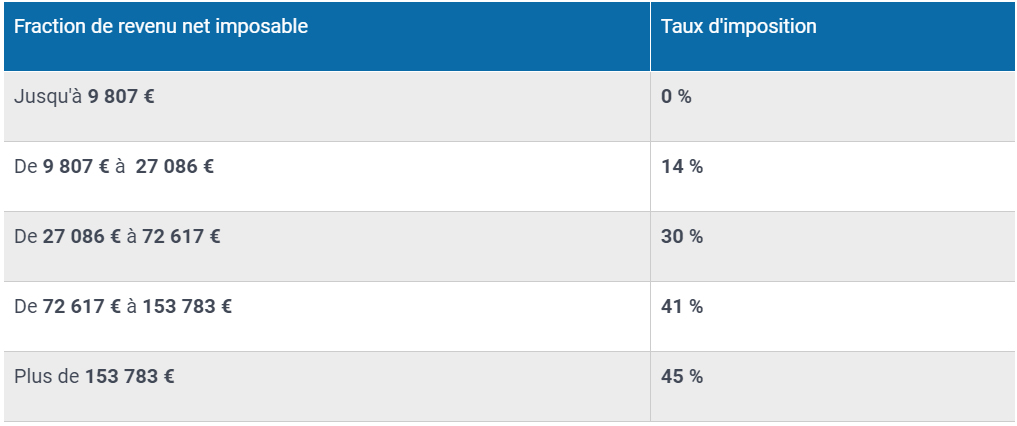

Mais vous pourrez aussi opter pour un paiement qui dépend de votre tranche d’imposition :

Et vous devrez ajouter la CSG de 17.2%. Par contre, vous pourrez aussi bénéficier de l’abattement pour la durée de détention.

Comme vous pouvez le voir dans le tableau :

– Dans tous les cas, et indépendamment de la durée de détention de vos titres, choisissez l’impôt sur le revenu si vous êtes dans la première tranche d’imposition (0%)

– À partir de la tranche des 14%, si vous ne bénéficiez d’aucun abattement pour durée de détention (+ de 2 ans), choisissez le PFU.

Si vous bénéficiez de 50% d’abattement pour une durée de détention d’entre 2 et 8 ans, ou de 65% au-delà de 8 ans, choisissez plutôt l’impôt sur le revenu

– Pour les tranches à partir de 30% et au-dessus : choisissez TOUJOURS le PFU, sauf si vous pouvez bénéficier d’un abattement de 60% pour durée de détention.

Pour faire simple, à partir du moment où vous avez l’abattement maximum, c’est plus avantageux de continuer à ajouter les dividendes dans votre impôt sur le revenu.

Les changements sur la fiscalité des dividendes

Rappel :

Dividende =partie des bénéfices générés par la société émettrice du titre, qui est ensuite redistribuée aux actionnaires.

Le montant du dividende perçu dépendra notamment du nombre d’actions de cette entreprise que vous avez en portefeuille.

Si vous décidez d’encaisser ce dividende en cash (vous pouvez aussi très souvent l’encaisser en actions supplémentaires de ladite société si vous le préférez), vous devrez déclarer vos gains, et donc, payer des impôts.

Au niveau des changements, on passe aussi au prélèvement forfaitaire unique de 30%, comme pour les plus-values.

12,8% de prélèvement forfaitaire + 17,2% de CSG.

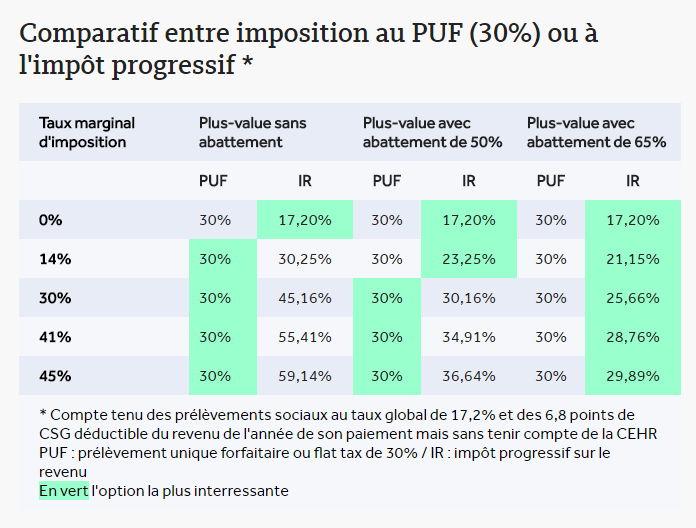

Mais c’est la même chose : vous pouvez aussi demander à continuer de payer sur le barème de l’impôt sur le revenu.

Si vous choisissez cette option, vous pourrez aussi bénéficier des 40% d’abattement sur dividende (toujours en vigueur), et vous devrez aussi payer les 17,2% de CDG.

Là aussi, votre choix dépendra évidemment de votre tranche d’imposition :

Là, c’est encore plus simple pour vous y retrouver.

Si vous êtes dans les deux premières tranches du barème (0% et 14%), choisissez l’impôt sur le revenu.

Si vous êtes au-dessus des 14%, choisissez automatiquement le PFU.

Les ressources pour vous aider

Quoi qu’il en soit, cet article n’est là qu’à titre informatif.

Mais si vous voulez aller plus loin, vous pouvez utiliser les ressources suivantes :

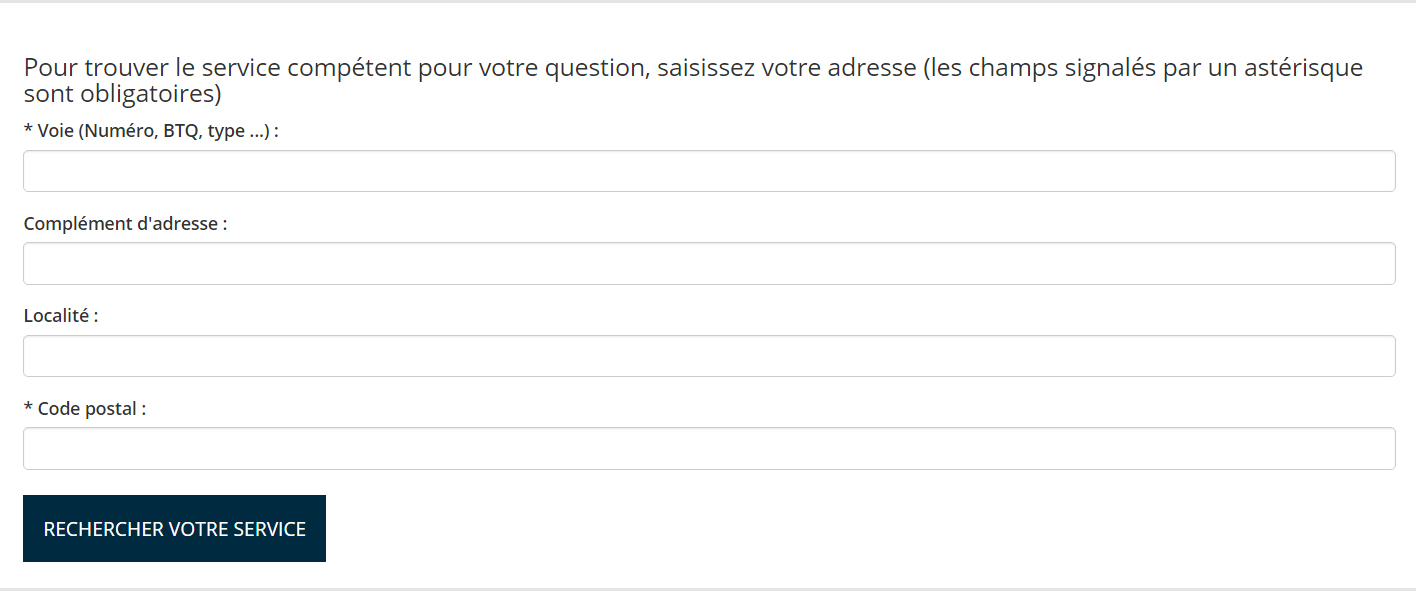

1/ Trouver les coordonnées du centre des impôts qui nous intéresse :

Dans tous les cas, si vous avez un doute, vous pouvez toujours contacter votre centre des impôts.

Pour trouver ses coordonnées, c’est très simple :

– Allez sur le site des impôts à partir de l’accueil, et cliquez sur Trouver un contact (tout en bas de la page, dans la liste des rubriques)

– Quand vous êtes sur la nouvelle page, cliquez sur le bouton Particulier ou Entreprise :

Continuez à cliquer sur les boutons qui vous intéressent, et enfin, on vous demandera : soit de choisir votre département, soit de remplir un formulaire comme celui-ci :

Cliquez ensuite sur le bouton Rechercher votre service et vous aurez au minimum le numéro de téléphone du centre qui correspond à vos besoins.

2/ Le simulateur de calcul :

Très facile à utiliser, vous l’avez tout en haut de la page, dès que vous entrez dans l’espace pour particuliers

Pas envie de vous ennuyer à tout faire vous-même ?

Ou vous n’avez tout simplement pas envie de vous planter ?

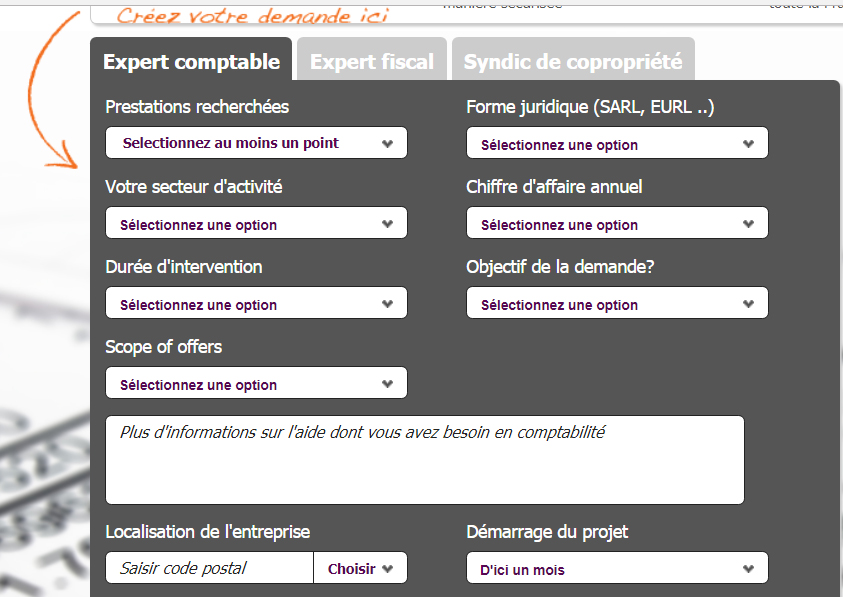

Il vous reste encore une solution : faire appel à un expert-comptable, spécialisé en fiscalité.

Dans votre moteur de recherche, taper : « Trouver un expert-comptable près de chez moi ».

Vous tomberez pratiquement de suite sur ce genre de formulaire :

Vous n’aurez plus qu’à remplir, et vous obtiendrez par exemple des devis, ou les coordonnées d’un expert-comptable et tout ça, près de chez vous.

Enfin, si vous voulez des conseils pour optimiser au mieux votre fiscalité dans le cas où vous restez en France, mais aussi si vous avec des projets d’expatriation, je vous recommande de suivre la formation Rentier Pro.

Sylvain vous y explique quelques astuces, parfaitement légales, que vous pourrez vous aussi mettre en place pour optimiser tout ça.

Bonjour,

Y a t’il une obligation de payer des acomptes sur les plus values et dividendes realises sur les actions et options americaines aupres d’un broker anglais ou americain qui ne pratique pas le prelevement a la source ou doit on attendre la declaration de revenus en Mai 2019 (pour les plus values de 2018) et la mise en recouvrement pour s’acquitter du PFU?

Merci

Bonjour Christian,

regarde ici, ça va sûrement t’éclairer :

https://www.stradoji.com/dividendes-etrangers-ne-commettez-pas-ces-erreurs-fiscales/

Bonsoir,

Ce serait intéressant d’avoir le même point concernant les gains réalisés sur le Forex.

Par exemple si on fait des plus values sur les actions et des moins values sur le Forex peut on compenser les deux ? Personnellement je ne pense pas car la nature des actifs est différente mais j’attends votre confirmation sur ce point.

En tout cas, merci Eva pour ces billets toujours intéressants et qui remettent les choses en place.

Bonjour Nathalie,

vous avez raison : ça ne peut pas fonctionner, puisque les plus-values ne sont pas réalisées sur des actifs de même nature 😉

Pour le forex, je regarderai. Si les choses n’ont pas changé, l’ancien article est toujours d’actualité :

– https://www.stradoji.com/connaitre-le-fonctionnement-de-la-fiscalite-du-forex/

Sinon, je note d’en faire un nouveau, avec les mises à jour 😉

Merci Sylvain. L’article est très clair. Je pense que l’évolution est juste la flat tax de 30 % qui doit également s’appliquer à ce type de plus-values.

Si c’est le cas, Eva vous fera un nouvel article dès qu’elle le pourra 😉

Salut

Pour l’imposition sur les plus values c’est notre Broker qui nous donne un bilan annuel?

Les moins values viennent bien en déduction des plus values?

Merci d’avance,

En principe, ton broker t’envoie un relevé de compte régulièrement (par exemple, chaque fin d’année).

Les moins-values peuvent bien être déduites, la même année.

Ce qui reste sera reportable les 10 années suivantes 😉

source : https://www.service-public.fr/particuliers/vosdroits/F21618

La plus-value imposable résulte de la différence entre le prix de vente et le prix d’achat des titres.

En

cas de moins-values, elles sont déduites des plus-values de même nature

réalisées la même année et les 10 années suivantes, sous certaines

conditions et limites.

Par exemple, en 2017, la vente de titres A vous donne un gain de 3 000 € et la vente de titres B vous occasionne une perte de 4 000 €. Vous subissez donc une moins-value de 1 000 € (3 000 € – 4 000 €). Cette moins-value peut être déduite de vos gains de 2017 et des 10 années suivantes.

En

général, les établissements financiers qui détiennent vos titres

calculent vos plus-values et moins-values mobilières. Ils vous remettent

les documents nécessaires pour remplir votre déclaration de revenus.

Parfait. Merci Xavier 🙂

Merci Eva !

Merci à toi Floki !