En plus de votre inscription gratuite, recevez également :

Le plan d’investissement adaptable qui a permis à nos clients de réaliser en moyenne +120% de plus-values en 2023.

(d’une valeur de 250€)Quelle assurance vie pour quel âge ?

Lorsque l’on est jeune, on pense souvent à tort, que l’on a tout le temps de penser à un placement tel une assurance vie.

Pourtant, plus l’assuré est jeune et plus il pourra tirer profit de ce type de placement car ce dernier s’adapte parfaitement à l’âge et à l’aversion au risque du signataire, et nous allons voir pourquoi…

Petit rappel sur l’assurance vie :

L’assurance vie ne sert pas uniquement à verser de l’argent au bénéficiaire de votre choix, lors de votre décès.

Si une part du contrat est bien décrite comme une assurance vie « en cas de décès », vous pouvez choisir une assurance vie « en cas de vie », c’est-à-dire que le signataire peut récupérer la totalité de ses versements à la date de fin du contrat, réalisés pendant toute la durée de celui-ci.

Cette possibilité différencie donc les contrats d’assurance vie de type prévoyance, de ceux de type épargne.

Cette épargne peut être constituée selon deux types de contrats :

• les contrats mono-support qui sont constitués uniquement d’un fond en Euros

• les contrats multisupport : qui sont composés d’un fond en Euros, et d’unités de comptes qui peuvent par exemple être des parts d’OPCVM

C’est notamment pour cela que l’on investira différemment selon son âge : plus jeune, les placements peuvent être plus risqués.

Plus vieux, l’épargne servira surtout comme un plan de retraite, avec par exemple la prévision du versement d’une rente.

Il sera possible de récupérer tout, ou une part de vos versements à n’importe quel moment, mais sachez que vous être imposé sur la somme retirée.

En revanche, au bout de 8 ans, seuls les cotisations sociales vous seront prélevées.

C’est donc encore une bonne raison de contracter très tôt une assurance vie.

Adapter son assurance vie à son âge et à son aversion au risque :

Les contrats multisupport, sont naturellement plus risqués que les contrats monosupport, puisque une part du capital dépend entièrement des marchés financiers.

Mais ils bénéficient également d’un rendement largement supérieur aux contrats monosupport (environ 3 % par an), plus sécurisés.

L’avantage de ces contrats, c’est qu’en plus de son âge, on peut les adapter à son aversion au risque.

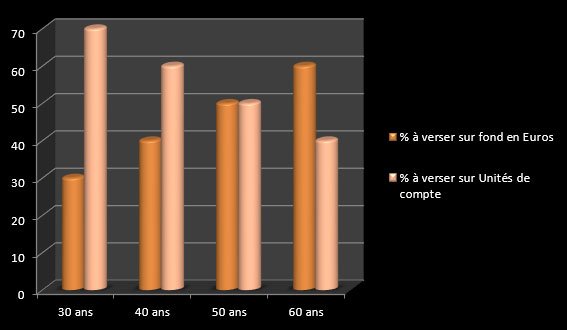

Par exemple, si l’on a la trentaine, les versements mensuels destinés à l’assurance vie seront en principe moins importants sur le fond en euros (environ 30 % de la somme totale du versement), que sur les différents supports d’investissement (qui récupèrent donc les 70 % restants).

Car même si sécuriser une partie de son capital reste essentiel, même à 30 ans, l’important est avant tout de tenter augmenter son capital de base.

Et en cas d’erreur, il est toujours temps de récupérer les pertes éventuelles.

Ensuite, vous pouvez par exemple recalculer cet investissement chaque année, en ajoutant

1 % au compte en Euros, et en diminuant d’autant les unités de compte :

assurance vie en fonction de l'age" title="répartition assurance vie en fonction de l'age"/>

assurance vie en fonction de l'age" title="répartition assurance vie en fonction de l'age"/>Choisir un mode de gestion adapté :

En dehors du montant des versements, il va bien entendu falloir gérer les lignes de vos unités de compte.

Si vous n’avez pas les connaissances nécessaires pour établir une stratégie d’investissement (comme c’est souvent le cas pour un premier investissement), vous avez la possibilité de choisir une gestion « pilotée ».

C’est-à-dire qu’un gestionnaire prendra en charge la gestion de vos investissements sur vos unités de compte, moyennant bien sûr des frais de gestion, et appliquera un plan adapté à votre âge et à votre aversion au risque tel que celui dont nous venons de parler.

Mais à moins que votre banquier fasse partie des perles à la fois honnêtes et compétentes (<1%), les choix d’arbitrage fait par l’organisme de gestion pilotée sont généralement mauvais voire très mauvais.

Je vous conseille donc fortement d’apprendre par vous-même à gérer votre contrat multisupport, via par exemple la formation Rentier Pro.

Bonjour Sylvain, Bonjour Ben,

J’aurais besoin de vos lumières et de vos précieux conseils pour gérer une partie de mes actifs et de ceux de ma Maman (entre 150000 et 250000) –> nous avons travaillé dur pour les obtenir.

Du coup, ma crainte serait de ne pas tomber, comme vous le dites très justement, sur des professionnels honnêtes et efficaces, ce qui semble visiblement être votre cas : pourriez-vous me conseiller de façon à envisager une solution gagnante/gagnante pour chacune des parties ?

Je vous communiquerai mes coordonnées directes, en fonction de vos retours respectifs.

Vous en remerciant par avance.

Excellentes fêtes de fin d’année.

Bonjour Falvi,

Comme Sylvain, je ne suis pas agréé conseiller en investissement financier (CIF). Par contre, je recommande vivement à tout un chacun de prendre personnellement ses investissements en main en se formant correctement puis en investissant en direct. Étudier pendant 20 ans, travailler pendant 40 ans et confier toutes ses économies aveuglément à quelqu’un d’autre me parait absurde…

Ben

Bonjour Falvi,

n’étant pas agréé conseiller en investissement financier (CIF) je n’ai pas le droit de vous faire de conseil d’investissement direct.

Pour les placements long terme et sécurisés, je vous conseille ma formation Rentier Pro (onglet les formations) qui aborde justement la gestion de votre genre de patrimoine.

A bientôt, n’hésitez pas si vous avez des questions à ce sujet !

Il me semble que vous oubliez un paramètre important lié à ce placement, en cas de décès ce que je ne souhaite à personne et même si nous ne serions plus concerné,

Vous transmettez un capital à vos proches exonéré de droits de succession ( limite de 152 500 € par bénéficiaire) sinon suivant le lien de parenté les taxes vont de 5% à 60%…

Daniel

Oui c’est exact, un avantages supplémentaire de l’assurance vie.

Salut Sylvain,

Je ne suis vraiment pas amateur de la gestion pilotée:

1. C’est généralement très cher

2. C’est souvent fait par des gestionnaires peu compétents

3. Les conditions sont compliquées

3. On ne profite que d’une partie de la hausse

4. On subit généralement la totalité d’une baisse

Je te rejoins totalement. Il vaut nettement mieux se former et prendre ses investissements en main!

Ben

Bonjour,

Personnellement j’ai ouvert mes assurances vie tôt pour en profiter au mieux après la zone des 8 ans. Une fois les 8 années passées c’est mieux que le livret A pour garder une partie de son capital disponible en cas de besoin et surtout mieux rentable.

Bonne journée

Bonjour sylviain,

Quand on maîtrise la gestion d’un pea, quel intérêt il y a d’ouvrir un contrat d’assurance vie multisupport? Sachant qu’au bout de 8 ans la fiscalité est la même pour les 2.

Merci.

Salut Sébastien de Lyon,

Le PEA est beaucoup plus flexible que l’assurance vie au niveau des actifs qu’on peut y loger dedans comme des actions en direct et un plus large choix d’OPCVM.

Pour le PEA, la fiscalité est généralement meilleure plus tôt (au bout de 5 ans) que l’assurance vie (au bout de 8 ans).

Si tu maitrises déjà la gestion d’un PEA, c’est bien et la gestion d’une assurance vie ne devrait pas être un problème. Les versements sur un PEA sont néanmoins plafonnés à 132 000€ pour cette année. Le plafond passera à 150 000€ l’année prochaine. Ça ne te concerne peut-être pas maintenant, mais tu ne sais jamais ce que l’avenir te réserve dans les années à venir. Tu peux avoir une grosse rentrée d’argent plus ou moins imprévue.

Tu devrais donc quand même ouvrir un ou deux contrats d’assurance vie pour prendre date et bénéficier des avantages fiscaux le jour où tu en as besoin.

Ben

Ok Ben, merci. Le problème que j’ai avec les assurances vies c’est que tout le monde en a, c’est le placement de masse. Et le gouvernement aime bien taper dans ce genre de placement si les choses empires, et même si elles vont mieux d’ailleurs. Donc je préfère me tenir à l’écart de cette voie d’investissement, ils peuvent très bien geler une partie des avoirs et augmenter fortement les droits de sortie.

Tu as raison d’évoquer ce genre de risque. Mais c’est malheureusement la même chose pour le PEA !

Je vais faire un article sur toutes ces problématiques très prochainement ( j’attends le passage des fêtes pour ne pas déprimer tout le monde… )

Le PEA concerne moins de personnes que l’assurance vie et les montants en jeu ne sont inférieurs, donc on peut penser qu’avant de toucher à cette petite niche ils s’attaqueront au gros gâteau avant.

En attendant de lire ton article sur le sujet, bonnes fêtes de fin d’année!

J’allais répondre la même chose Sylvain, mais tu as été plus rapide 🙂

Tout en essayant d’investir au travers de l’enveloppe fiscale la plus rentable, il ne faut pas rester bloqué et ne pas passer à l’action sous réserve que la fiscalité change un jour. Sinon personne n’investirait. Ce risque existe et existera toujours malheureusement.

Au niveau enveloppe fiscale, je pense qu’il vaut mieux se focaliser sur les marchés sur lesquels on veut opérer, combiné à la méthode d’investissement avec laquelle on estime la meilleure performance potentielle. L’enveloppe fiscale devrait être un critère secondaire. À mon avis, c’est un problème à des niveaux Warren Buffett ou autres. Beaucoup moins à nos niveaux…

Ben